Michael Burry bắt đầu công khai khoản đặt cược chống lại những cổ phiếu chiến thắng lớn nhất trong cơn sốt AI từ bài tweet của ông vào ngày 10/11/25 (nhưng thực ra ông đã mở những vị thế quyền chọn bán trước đó từ tháng 10). Bài viết này sẽ được cập nhật toàn bộ thông tin về lần đặt cược này của Michael Burry theo dòng thời gian.

Michael Burry là ai?

Michael Burry là bác sĩ thần kinh trở thành nhà đầu tư, người sáng lập Scion Asset Management và là một trong những nhân vật nổi bật nhất của cuộc khủng hoảng tài chính 2008. Ông trở nên nổi tiếng toàn cầu sau khi dự đoán chính xác sự sụp đổ của thị trường cho vay dưới chuẩn và đặt cược khổng lồ vào việc thị trường đó sẽ sụp đổ

Vị thế short nổi tiếng của Burry đối với chứng khoán thế chấp dưới chuẩn trong cuộc khủng hoảng nhà đất năm 2008 đã được kể lại trong cuốn The Big Short của Michael Lewis và bộ phim chuyển thể cùng tên.

Burry được biết đến với phong cách đầu tư contrarian, tầm nhìn độc lập, liên tục đào sâu dữ liệu và sẵn sàng đứng một mình trước đám đông. Ông thường cảnh báo về những giai đoạn thị trường hưng phấn quá mức, đặc biệt là với công nghệ, và mỗi phát biểu của ông đều có khả năng làm rung động thị trường vì uy tín phân tích và lịch sử dự đoán chính xác của ông.

Hồ sơ X của ông có tên “Cassandra Unchained”, được xem như ẩn ý về nàng tiên tri Cassandra trong thần thoại Hy Lạp — người bị Apollo nguyền rủa: nói đúng nhưng không ai tin.

30/10/25 Thông điệp mở đầu

Ngày 30/10/25, Michael Burry viết một thông điệp cảnh báo lên X

Sometimes, we see bubbles.

— Cassandra Unchained (@michaeljburry) October 31, 2025

Sometimes, there is something to do about it.

Sometimes, the only winning move is not to play. pic.twitter.com/xNBSvjGgvs

Dịch nguyên văn

Có đôi khi, chúng ta thấy những bong bóng

Có những lúc, chúng ta có thể làm gì đó với nó

Nhưng cũng có những lúc, lựa chọn tốt duy nhất là không tham gia

10/11/25 Vấn đề lớn

Michael Burry – nhà đầu tư nổi tiếng từ “The Big Short” và gần đây gây chấn động thị trường với cú đặt cược short vào nhóm cổ phiếu công nghệ – đang cáo buộc một số tập đoàn công nghệ lớn nhất nước Mỹ sử dụng thủ thuật kế toán mạnh tay để thổi phồng lợi nhuận từ cơn sốt AI.

Trong một bài đăng trên X ngày 10/11/25, nhà sáng lập Scion Asset Management cho rằng các “hyperscaler” – tức các nhà cung cấp hạ tầng cloud và AI quy mô siêu lớn – đang ghi nhận thấp chi phí khấu hao bằng cách ước tính vòng đời của chip dài hơn thực tế.

Understating depreciation by extending useful life of assets artificially boosts earnings -one of the more common frauds of the modern era.

— Cassandra Unchained (@michaeljburry) November 10, 2025

Massively ramping capex through purchase of Nvidia chips/servers on a 2-3 yr product cycle should not result in the extension of useful… pic.twitter.com/h0QkktMeUB

Ghi nhận thấp khấu hao bằng cách kéo dài thời gian sử dụng tài sản sẽ làm lợi nhuận tăng ảo – một trong những hình thức gian lận phổ biến của thời hiện đại,” Burry viết. “Việc tăng mạnh capex để mua chip/server Nvidia vốn có chu kỳ sản phẩm 2–3 năm không thể dẫn tới việc kéo dài tuổi thọ hữu dụng của thiết bị tính toán. Thế nhưng đó lại chính xác là điều mà tất cả hyperscaler đang làm.

Burry ước tính rằng từ 2026 đến 2028, thủ thuật này sẽ khiến khấu hao bị ghi nhận thấp khoảng 176 tỷ USD, qua đó thổi phồng lợi nhuận được báo cáo trong toàn ngành. Ông chỉ đích danh Oracle và Meta Platforms, nói rằng lợi nhuận của họ có thể bị thổi phồng lần lượt khoảng 27% và 21% vào năm 2028.

Đây là cáo buộc nghiêm trọng, nhưng khó chứng minh vì các công ty có nhiều quyền tự định trong việc ước tính khấu hao.

Khi chi trả trước cho một tài sản lớn – như chip bán dẫn, server, v.v. – doanh nghiệp theo chuẩn GAAP được phân bổ chi phí tài sản này dần theo nhiều năm, dựa trên ước tính tốc độ giảm giá trị của tài sản. Nếu doanh nghiệp ước tính vòng đời dài hơn, chi phí khấu hao hằng năm sẽ thấp hơn, và lợi nhuận kế toán sẽ cao hơn.

Burry – người từng đặt cược chống lại thị trường subprime trước khủng hoảng 2008 – đã cảnh báo năm nay rằng cơn sốt AI đang mang dáng dấp bong bóng công nghệ cuối thập niên 1990.

Trong một bài đăng trước đó, ngày 4/11/25, ông đã post lên một số biểu đồ và cảnh báo “Đây không phải là những đồ thị bạn mong muốn nhìn thấy”

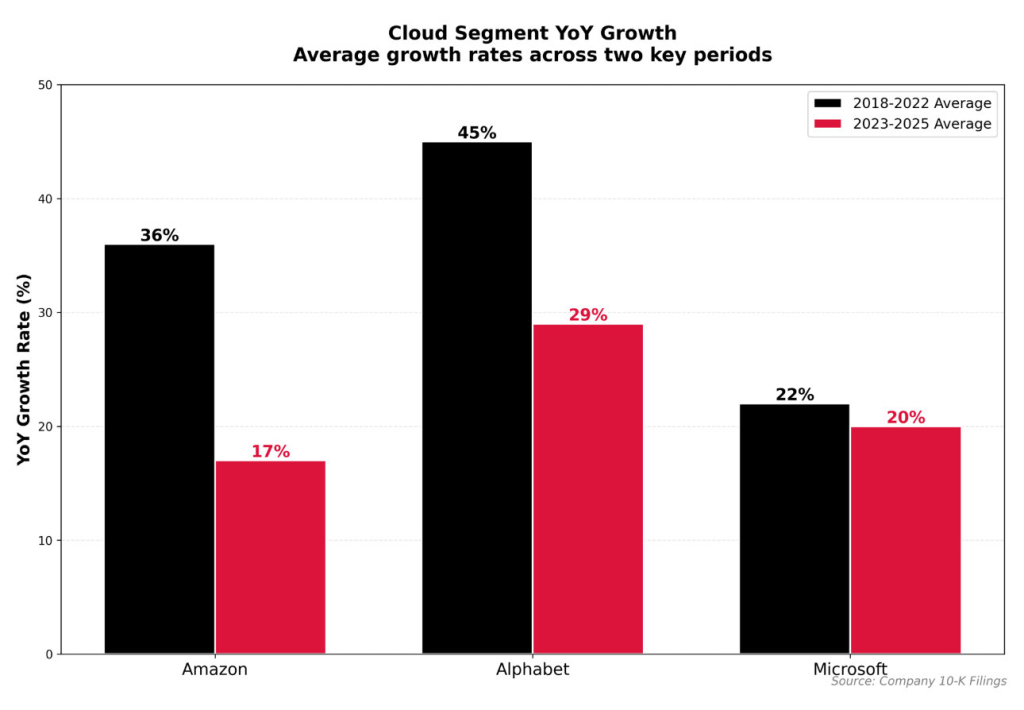

Biểu đồ 1, cho thấy tốc độ tăng trưởng doanh thu cloud (động lực chính cho xu hướng tăng giá của cổ phiếu Big Tech từ cuối 2022 đến nay – 11/25) chậm lại đáng kể trong giai đoạn 2023-2025, nếu so với giai đoạn 2018-2022

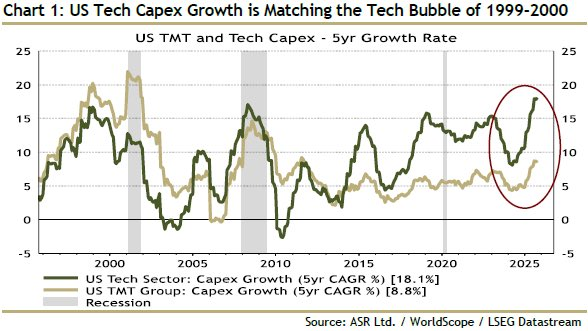

Biểu đồ 2 đưa ra một cảnh báo về bong bóng khi chi phí đầu tư hạ tầng tăng vọt lên mức độ ngang với bong bóng dot-com của năm 1999-2000

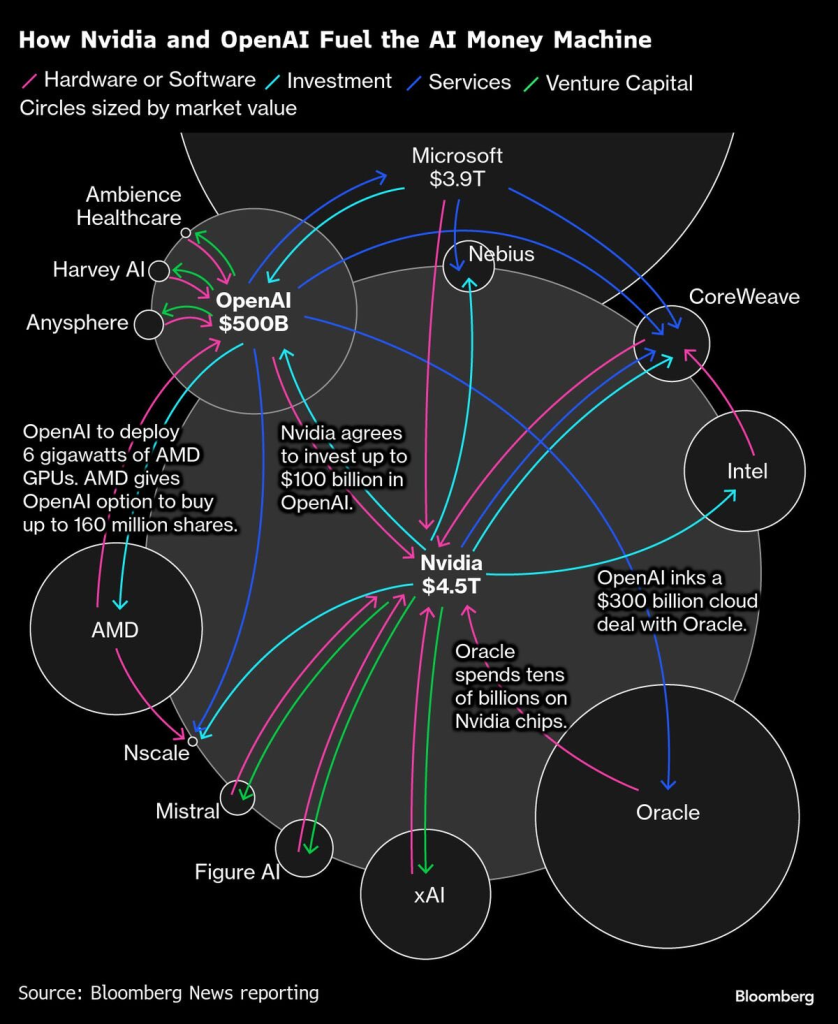

“Biểu đồ thứ ba mô tả một hiện tượng gần đây được nhiều chuyên gia cảnh báo như một rủi ro lớn: đầu tư xoay vòng. Đây là tình huống khi các doanh nghiệp lớn liên tục công bố những khoản đầu tư và mua cổ phần với giá trị khổng lồ, nhưng thực chất không có giao dịch kinh tế tương ứng. Thay vào đó, các khoản đầu tư này được quy đổi thành những cam kết đơn hàng trong tương lai — tạo ra ấn tượng tăng trưởng và dòng tiền, dù giá trị thực chưa hề phát sinh.”

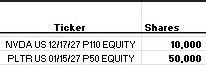

Tuần trước, Burry tiết lộ các vị thế có vẻ mới nhằm cược chống lại các cổ phiếu AI hàng đầu như Nvidia và Palantir Technologies. Ông báo cáo đang nắm put options có giá trị danh nghĩa khoảng 187 triệu USD chống lại Nvidia và 912 triệu USD chống lại Palantir tính đến ngày 30/9, theo hồ sơ gửi cơ quan quản lý. Hồ sơ không cho biết strike price hay ngày đáo hạn.

Burry cho biết trong bài đăng trên X rằng “sẽ có thêm chi tiết” vào ngày 25/11 và “hãy chờ xem.”

13/11/25 Vị thế bán khống

Rất nhiều người nghĩ rằng Michael Burry đặt cược chống lại những cổ phiếu mục tiêu bằng cách bán khống những cổ phiếu này. Đó cũng là một cách, tuy nhiên trong trường hợp này, ông đã thực hiện việc đặt cược theo một cách hoàn toàn khác.

Để hiểu rõ hơn về vị thế bán khống của Michael Burry, chúng ta có thể xem chi tiết hơn trong bài viết của ông ngày 13/11/25

So, I bought 50,000 of these things for $1.84.

— Cassandra Unchained (@michaeljburry) November 13, 2025

Each of those things is 100 doodads.

So I spent $9,200,000,

Not $912,000,000. @CNBC @WSJ @FT

Each of those doodads let me sell $PLTR at $50 in 2027.

That was done last month.

On to much better things Nov 25th. pic.twitter.com/9Voy3nwiTD

Giải nghĩa về vị thế bán khống Palantir (PLTR)

Notional Value: giá trị danh nghĩa. Đối với giao dịch quyền chọn, nhờ tính đón bẩy cao, giá trị danh nghĩa lớn hơn rất nhiều so với số tiền thực sự bỏ ra. Cụ thể: ông đã mua 50,000 hợp đồng quyền chọn bán (put options), mỗi hợp đồng có giá $1.84, và mỗi hợp đồng tương ứng với quyền bán 100 cổ phiếu PLTR ở giá $50 trước ngày 15/1/2027.

Do đó, số tiền ông thực sự bỏ ra là 50,000 x 1.84 x 100 = $9,200,000

Trong khi đó, giá trị danh nghĩa của vị thế này là 50,000 x 100 x $182 (giá cổ phiếu trung bình) = $912,000,000

Con số $912,000,000 được công bố trong bản báo cáo giao dịch hàng quý của Scion Asset Management ngày 3/11/25 và trong thống kê danh mục của GuruFocus dưới đây, nó được dùng để tính tỷ trọng vị thế trong danh mục của ông lên đến 66% với PLTR và 13.51% với NVDA.

Tuy nhiên, rõ ràng hoàn toàn không chính xác để nói rằng, ông đã dành toàn bộ danh mục để bán khống NVDA và PLTR. Có thể tính tổng số tiền chi trả cho 2 vị thế bán khống như sau

- PLTR: 50,000 x $1,84 x 100 = $9,200,000

- NVDA: 10,000 x $10 x 100 = $10,000,000

(ở đây, do Michael Burry không công bố giá mua put option của NVDA giá $110 đáo hạn 17/12/27) nên chúng ta căn cứ vào biểu đồ giá như hình dưới để đưa ra ước lượng giá trung bình ông mua là khoảng $10.

Đây cũng là số tiền tối đa mà ông có thể mất đối với 2 vị thế bán khống này.

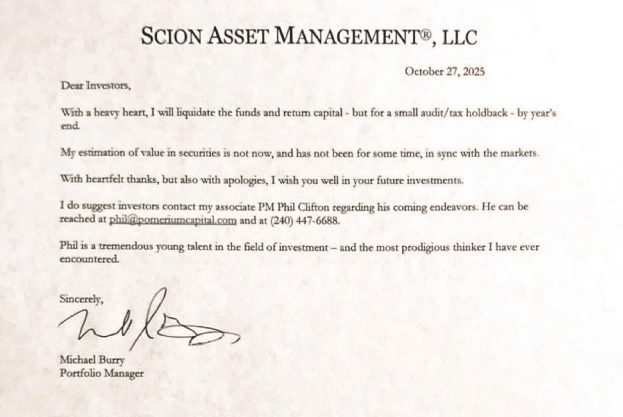

14/11/25 Đóng cửa Scion

Nhà đầu tư “The Big Short” Michael Burry — người nổi tiếng với cú đặt cược thành công chống lại thị trường nhà ở Mỹ năm 2008 — đã hủy đăng ký quỹ đầu cơ của mình, Scion Asset Management.

Cơ sở dữ liệu của Ủy ban Chứng khoán và Giao dịch Mỹ (SEC) cho thấy trạng thái đăng ký của Scion đã chuyển sang “terminated” kể từ ngày 10/11. Việc hủy đăng ký đồng nghĩa quỹ không còn phải nộp báo cáo cho SEC hoặc bất kỳ bang nào.

Những vị thế của Scion — quỹ đang quản lý 155 triệu USD tính đến tháng 3 — lâu nay luôn được nhà đầu tư mổ xẻ để tìm manh mối về bong bóng tiềm tàng hay dấu hiệu thị trường quá nóng.

Trong một bài đăng trên X hôm thứ Tư (12/11/25), Burry viết: “Sang những điều tốt hơn nhiều vào 25/11.” Scion Asset Management chưa phản hồi yêu cầu bình luận của Reuters.

“Quyết định của Burry có vẻ không phải kiểu ‘bỏ cuộc’, mà giống như rút khỏi một trò chơi mà ông tin là bị gian lận từ gốc rễ,” Bruno Schneller, giám đốc điều hành Erlen Capital Management, nhận xét.

Burry cho rằng khi các công ty như Microsoft, Google (Alphabet), Oracle và Meta rót hàng chục tỷ USD vào chip và server Nvidia, họ đồng thời âm thầm kéo dài thời gian khấu hao, giúp lợi nhuận trông ‘êm’ hơn.

Theo ước tính của ông, từ 2026 đến 2028, việc này có thể khiến chi phí khấu hao bị thấp hơn thực tế khoảng 176 tỷ USD, qua đó đẩy lợi nhuận kế toán trong toàn ngành lên cao hơn.

“Sẽ là sai lầm nếu nghĩ ông ấy biến mất — chỉ là ông ấy sẽ hoạt động ngoài radar một thời gian. Có thể ông chuyển sang mô hình family office và tự quản lý vốn của mình,” Schneller nói thêm.

25/11/25 Launch Substack

Ngày 25/11/25, Burry thông báo trong một tweet của mình

Feb 21, 2000: SF Chronicle says I’m short Amazon

— Cassandra Unchained (@michaeljburry) November 24, 2025

Greenspan 2005: “bubble in home prices ..does not appear likely.”

Powell '25: “AI companies actually..are profitable..it's a different thing"

I doubted if I ever should come back.

I'm back. Please join me.

Cassandra Unchained on…

21/02/2000: SF Chronicle viết rằng tôi đang short Amazon.

Greenspan 2005: “Bong bóng giá nhà… có vẻ không xảy ra.”

Powell 2025: “Các công ty AI thực ra… đều có lợi nhuận… đây là một chuyện khác.”Tôi từng nghi ngờ liệu mình có nên quay lại hay không.

Giờ tôi đã trở lại. Hãy cùng đồng hành với tôi.